目次

「新しい家に住み替えたいけど、今の家を売却してもローンを完済できそうもないし…」という方におすすめなのが、住み替えローン。ただ、住み替えローンは一般的な住宅ローンとは異なる少し特殊なローン商品なので、利用する際はその仕組みを正しく理解しておかなくてはいけません。住み替えローンの利用を検討している方向けに、住み替えローンの仕組みやメリット・デメリットなどについて詳しく紹介していきます。

住み替えローンとは?

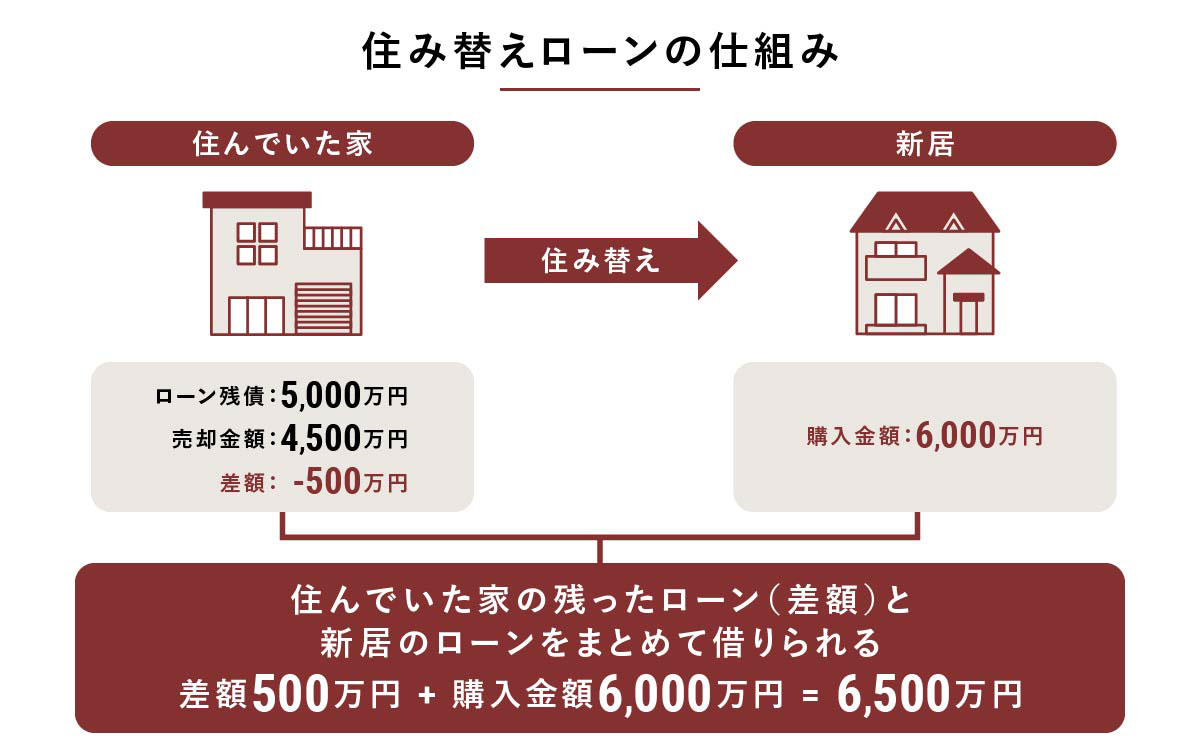

住み替えローンとは、今住んでいる住宅のローンの残債分と新居の購入金額分をまとめて借りられる便利なローンです。

住宅を住み替える際、今住んでいる住宅を「売却」して新しい住宅に住み替えることになりますが、住宅を売却してもローンが残ってしまうことがあります。

住み替えローンを利用すれば、住宅ローンの残債を含めた金額で借り入れができるため、完済するのを待たずにご自身の最適なタイミングで住み替えることができます。

住み替えローンのメリット・デメリット

住宅を売却してもローンが残ってしまう方にとって非常に魅力的な住み替えローンですが、デメリットがないわけではありません。実際に住み替えローンを活用して新しい住宅を購入するべきかどうかは、住み替えローンのメリットとデメリットを比較した上で決めるべきです。

ここからは、住み替えローンのメリットとデメリットについて詳しく解説していきます。

住み替えローンのメリット

住み替えローンの主なメリットとしては、

・自己資金の有無に左右されることなく住み替えできる

・最適なタイミングで住み替えできる

などがあげられます。

住み替えのタイミングで住宅を売却してもローンが残ってしまうときは、自己資金を貯めてローンを完済して住み替えるのが一般的です。ただ、ローンを完済するまで待つとなると、最適なタイミングで住み替えることができません。

また、基本的に住宅ローンは、「一世帯につき1つの物件のみ」借り入れ可能です。住み替えに伴い一時的に二重ローンが許可されるケースもありますが、返済額の負担が大きくなるため、新たに購入した物件のローンの審査が通りにくい・借り入れ金額が少ないといったデメリットがあります。

一方、住み替えローンを利用する場合であれば、ローンを完済するまで待つ必要はありません。現在の住宅のローン残債を含めた金額で借り入れできるので、自己資金の有無に左右されることなく住み替えできます。

住宅の住み替えでは、「目星をつけていた家が、ローンを完済するまでの間に売れてしまった…」というケースも少なくないので、最適なタイミングで住み替えできる点は非常に大きなメリットだと言えます。

住み替えローンのデメリット

住み替えローンを利用する上で注意しなくてはならない主なデメリットとしては、

・借入額が多くなる

・審査が厳しい

・金利が高い

などがあげられます。

住み替えローンでは、住宅の購入費にローン残債をプラスしてローンを組みます。そのため、借入額も多くなる傾向にあるわけですが、借入額が多くなると、その分審査も厳しくなるので注意が必要です。

また、住み替えローンは一般的な住宅ローンに比べ金利が高く設定されている傾向にあります。住み替えローンの金利が高い理由については後ほど詳しく解説しますが、金利が高くなるとトータルの返済額も多くなるので、この点は借り入れを行う上での大きなデメリットになります。

住み替えローンの金利が高い理由

住み替えローンの主なデメリットとして金利が高くなってしまいがちな点をあげましたが、住み替えローンの金利が高くなってしまうのは、金利の引き下げ幅が低く設定されているためです。

金融機関は、確実に返済してくれるであろう収入が安定している人に対し、基準金利よりも低い金利で融資を行う傾向にあります。つまり、しっかりとした返済能力があると判断されれば、金利を優遇してもらえるわけです。

ただ、住み替えローンは、この基準金利からの引き下げ幅が低く設定されているケースが多く、結果的に一般的な住宅ローンよりも金利が高くなってしまう傾向にあります。

大手銀行の住み替えローンを徹底比較

住み替えローンの定番の借入先としては大手銀行がおすすめです。

地方銀行の場合、住み替えローンが商品として用意されていないことも多いので、大手銀行の住み替えローンを中心にどこで融資を受けるか検討するようにしましょう。

ここでは、

の、住み替えローンを、ローンを利用する上で特に重要な項目となる3つの項目で比較してみました。

| 銀行名 | 融資額 | 金利 | 融資期間 |

|---|---|---|---|

| 三井住友銀行 | 100万円以上1億円以内 | 変動金利型:2.475%〜 固定金利特約型:3.15%〜 超長期固定金利型:2.61%〜 | 変動金利型:1年以上35年以内 固定金利特約型:2年以上35年以内 超長期固定金利型:10年超35年以内 |

| みずほ銀行 | 50万円以上3億円以内 | 変動金利:2.475% 固定金利:2.75%〜 全期間固定金利:1.73%〜 | 変動金利方式:1年以上35年以内 固定金利選択方式:2年以上35年以内 全期間固定金利方式:11年以上35年以内 |

| りそな銀行 | 50万円以上1億円以内 | 変動金利型:2.475% 固定金利選択型:3.140% 〜 | 変動金利型:1年以上35年以内 固定金利選択型:固定金利特約期間以上35年以内 |

住み替えローンを選ぶ際は、上記の基本的な条件に加え、それぞれの商品の特徴を比較しながら選ぶようにしましょう。(2023年1月時点の情報です)

三井住友銀行の住み替えローンは「前年度税込年収が500万円以上の方」という厳しめの収入条件が設けられていますが、自然災害による被災時に返済の一部が免除されるなど、保証が充実しているという特徴があります。

みずほ銀行の住み替えローンには「ライフステージ応援プラン」というオプションサービスが備わっており、産休や育休などの収入が減少するタイミングに合わせて返済額を調整できるという特徴があります。

りそな銀行の住み替えローンは、「前年の税込年収が100万円以上ある方」と、他の住み替えローンに比べて収入条件のハードルが低いのが特徴です。

この他にもそれぞれの住み替えローンにはいくつか特徴があるので、それぞれの銀行のWebサイトをチェックし、比較しながら選ぶようにしてください。

住み替えローンを利用するときの流れ

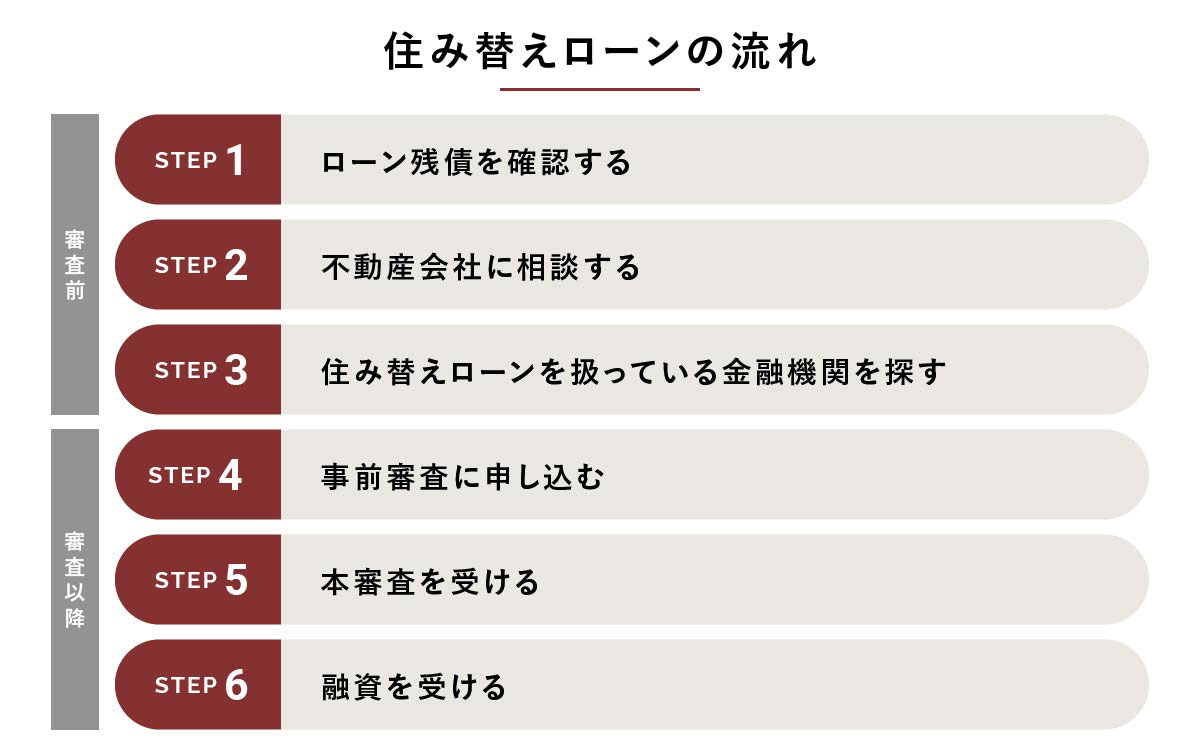

実際に住み替えローンを利用する際の大まかな流れは、こちらの画像のとおりです。住み替えローンを利用したいと考えているのであれば、スムーズに対応するためにも上記の流れをしっかりと把握しておきましょう。

住み替えローンを利用する際の流れは、大きく分けて「審査前」と「審査以降」に分けられます。

住み替えローンを利用する上でまず行わなくてはいけないのが、ローン残債の確認です。現在のローンの残りと売却額を調べ、売却額を差し引いたときに残債がいくら残るのかハッキリさせておきましょう。

ローン残債が確認できたら、不動産会社に相談しましょう。不動産会社に相談することでローンの借入先が見つかりやすくなりますし、住み替えローンの融資日を調整しやすくなります。

ただ、ローンの融資額や金利は金融機関によって異なるので、自分でローンを探し、比較しながら選ぶことも大切です。また、審査の結果、希望しているローンが利用できない可能性もあるので、不動産会社に任せっきりにせず、自分でもいくつか候補をピックアップしておくようにしましょう。

どのローンを利用するか決まったら、事前審査に申し込みましょう。事前審査では、年収や現時点での借入状況などを元に、返済能力に関する審査が行われます。

事前審査を無事通過して、購入する家が決まったら、いよいよ本審査へと進んでいきます。本審査は、信用保険会社が実施する審査です。1〜2週間ほどかけ、事前審査よりも詳細に、より厳しく審査されます。

本審査の結果、融資しても問題ないと判断されれば、1週間ほどで融資を受けられるようになります。

以上が、住み替えローンを利用する際の大まかな流れです。

〈まとめ〉住宅の住み替えるときは住み替えローンの利用を検討しよう

住み替えローンは、住宅を売却してもローンが残ってしまうことで住み替えを躊躇してしまっている方をサポートしてくれる、便利なローン商品です。

審査が厳しいというデメリットや金利が高いといったデメリットはありますが、最適なタイミングで住宅を住み替えられるので、理想的な物件をみすみす逃してしまう心配がありません。メリットとデメリットをしっかり知った上で、使うかどうかを決めましょう。

売却を伴うお住み替えは、ぜひCRAFTにご相談ください。資金計画も含めて、物件探し+リノベーションをしっかりとサポートさせていただきます。

<著者>CRAFT 編集部

一級建築士・二級建築士・インテリアコーディネーター・一級建築施工管理技士・二級建築施工管理技士・宅地建物取引士が在籍。さまざまな知識を持つプロフェッショナル集団が、リノベーションや物件購入についてわかりやすく解説します。